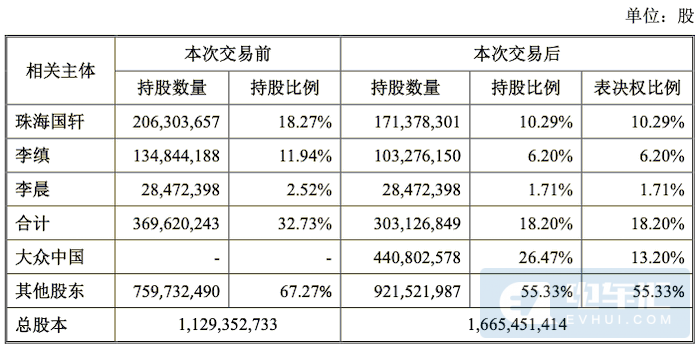

5月28日晚间,国轩高科披露定增预案,国轩高科控股股东珠海国轩和实际控制人李缜先生将合计向大众中国转让其持有的国轩高科5%股份,另外,根据《股份认购协议》,国轩高科将向大众中国定向发行相当于本次发行前国轩高科已发行的股份总数30%的人民币普通股股份。战略投资完成后,大众中国将持有国轩高科26.47%股份,为第一大股东,李缜及其一致行动人将合计持有国轩高科18.20%股份,为第二大股东。

国轩高科控制权暂不会改变

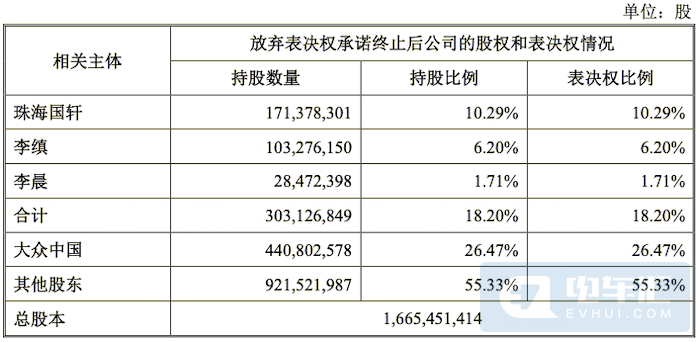

不过从国轩高科披露的消息来看,虽然大众中国将成为国轩高科第一大股东,但是短期内国轩高科的实际控制人不会发生改变。根据《股东协议》的约定,大众中国承诺,自交易完成之日起36个月内或大众自行决定的更长期间内,其将不可撤销地放弃其持有的部分国轩高科股份的表决权,以使大众中国的表决权比例比创始股东方的表决权比例低至少5%。

根据上述安排,在本次非公开发行及股份转让完成后,李缜及其一致行动人仍为持有公司第一大表决权的股东,且高于持有公司第二大表决权的股东大众中国的表决权比例5%以上,李缜及其一致行动人有权提名的董事占公司董事会半数以上席位。因此,本次非公开发行及股份转让完成后,李缜仍为公司实际控制人,本次发行不会导致公司的控制权发生变化。

不过大众中国放弃表决权承诺终止或到期后,若大众中国收回其放弃的表决权,大众中国将成为国轩高科控股股东,国轩高科的控制权将随之变化。

国轩高科新增16GWh产能,双方将深度合作

国轩高科在交易预案中表示,此次与大众中国战略合作,双方将以股权为纽带,发挥各自优势,提升公司在新能源电池业务领域的核心竞争力,提升公司的整体业绩水平,并实现双方在新能源电池业务领域的协同效应,实现公司在市场拓展领域新的突破,为公司未来战略发展带来新的机遇。

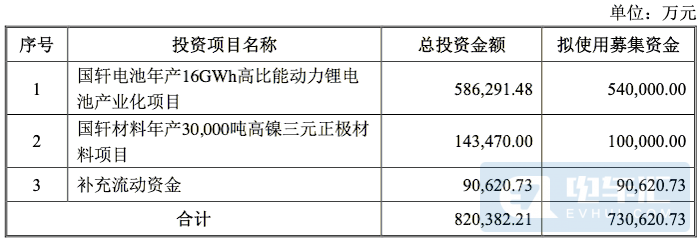

本次国轩高科募集资金总额近73亿元,大众中国认购总额将不低于60亿元,扣除发行费用后除补充流动资金外全部用于新增电池产能。

国轩高科表示,为满足新能源汽车快速增长的市场需求,将加快动力电池业务布局,在合肥市经济技术开发区新建国轩电池年产16GWh高比能动力锂电池产业化项目,在合肥市庐江县新建国轩材料年产3万吨高镍三元正极材料项目。由此基本可以断定,国轩高科募集资金是用于新增三元电池产能。

除此之外,交易预案中还描述了未来双方的合作范围。国轩高科称,本次战略投资完成后,考虑到公司与大众中国的战略合作与投资关系,公司与大众中国将尽商业上的合理努力,本着公平公正交易的原则,基于双方长远战略目标,在电池产品方面(包括但不限于电芯、模组、整包或电极材料等)展开合作。国轩高科将充分考虑大众集团客户的需求,以自身产能计划、生产计划、生产能力、技术水平、与第三方已经签署的协议等条件为前提,积极与大众集团客户展开合作、响应大众集团客户需求;大众中国将通过合作以加强国轩高科的竞争力,推动并支持国轩高科与大众集团客户在未来展开潜在产品合作。

- 最新评论

- 我的评论